节后玻璃期货价格连续回调,但基于成本支撑和需求恢复预期,短期有望阶段性偏强波动。预计在深加工企业资金和订单状况改善前,玻璃行业难以整体性获利,投资者可关注高成本生产线窑炉到期后自然出清的体量。

春节过后,玻璃期货价格连续回调,主力合约一度跌破1500元/吨关口,区间最大下跌266元/吨,跌幅超15%。虽然有年度需求回暖的预期支撑,但当前仍处于季节性淡季,玻璃行业依然春寒料峭。

生产企业库存高企

受多重因素影响,2022年玻璃需求偏淡,生产企业库存持续高位运行,年末结转库存连续两年增长,增幅分别为156%、53.8%,2022年年末达到8481.2万重量箱,库存天数在1个月左右。一般来说,农历正月是玻璃企业的累库周期。由于玻璃的生产特性是在窑炉8—10年或更长的服役期内不间断地连续投料出产品,供给相对刚性。春节期间及春节后一段时间,下游深加工企业订单回升缓慢,对玻璃原片需求阶段性偏弱。2月末玻璃生产企业库存可能达到11500万重量箱,月末结转库存创近3年以来新高。

图为玻璃生产利润(单位:元/吨)

除供需的季节性因素外,今年终端深加工企业相对特殊的经营状况也是玻璃企业库存持续累积的因素之一。今年春节前华中华南主流加工企业回款为30%—50%,差于往年同期(70%—80%)。从库存结构看,厂家库存偏高,贸易环节库存低,下游深加工企业库存低,但缺乏订单和资金。2月中旬深加工企业才陆续复工,开工率不足。且深加工企业在手订单仅10—15天,短期开工率难以提升。叠加今年春节较早,下游需求启动偏慢,玻璃生产企业库存高位累积态势将延续。目前和房地产关联度稍低的小板需求基本平稳,2月中旬在沙河能看到贸易商集中补库,且有一定持续性。但总体上,玻璃生产企业库存去化离不开房地产企业的进一步改善。

行业盈利分化

玻璃生产线燃料有高卡煤、石油焦、天然气等,原料成本波动主要由纯碱贡献。当前价格水平下,燃煤产线成本约1700元/吨,石油焦产线成本1500—1600元/吨,天然气(新建线8立方米每重量箱,老线10立方米每重量箱)产线成本1700—1800元/吨。当前玻璃生产企业出厂价跌破1600元/吨,贸易商报价下探至1500元/吨,在原燃料成本整体抬升的趋势下,玻璃企业亏损程度加剧。

同时,玻璃品种价差及生产利润呈现出新的特点。普通白玻价格降幅明显,超白玻价格波动较小,二者价差从正常年份的400—500元/吨扩大至当前的800—1000元/吨。从品种盈利状况看,产量最大的普通白玻产线处于亏损状态,色玻产线处于盈亏平衡附近,市场容量较小的超白玻产线有盈利。

要敢于做产能减法

部分行业专家认为,今年在保交楼需求的推动下,玻璃需求强度值得期待。从大方向看,需求占比约80%的房地产行业对玻璃需求减量是趋势性的。回顾行业发展,从中长期看,玻璃行业将经历一个产能出清和兼并重组的过程。

原片获利空间有限,“脱困”关键在于单位用玻量上升及质量品质提升。随着节能环保要求的提高,节能玻璃需求逐渐增加,Low-e占比逐步提升。美观隔音和节能要求推动建筑窗地比提升,推动建筑用玻从单层到中空再到三玻两腔玻璃。技术进步后深加工可对2—20mm厚度玻璃进行钢化处理,电子秤、电磁炉、冰箱、洗衣机等面板玻璃需求跃升,替代木料、塑料、钢材等材料展现出可观的需求前景。高质量差异化发展是玻璃企业领跑“后房地产时代”的关键。

由高速增长阶段转向高质量发展阶段是新时代我国经济发展的基本特征。玻璃企业主动求变应变,新产业、新技术、新产品不断涌现,行业高质量发展的局面逐步形成。如正大玻璃在窑炉到期后并未延续简单冷修路径,而是把一条产线推平重建,从建筑玻璃转向电子玻璃和汽车玻璃,设计产能850吨,今年6月份将满足点火条件;金晶科技秉持“坚定做到思想上的艰苦奋斗”理念,不断丰富产品结构,目前企业60%以上产品是超白玻和色玻,摆脱了普通玻璃的竞争“红海”。

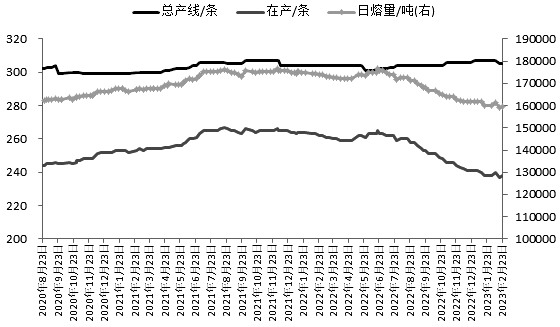

图为玻璃生产线变化情况

在碳达峰碳中和目标下,《高耗能行业重点领域节能降碳改造升级实施指南(2022年版)》《平板玻璃行业节能降碳改造升级实施指南》《玻璃工业废气治理工程技术规范》等引导限制性文件密集出台。但部分玻璃企业仍期待通过“价格战”摆脱困境。事实上,当前普通玻璃生产企业面临的困难是一张越挣扎缠绕得越紧的网,相对于打“价格战”,认识到自身生产条件和区位环境的短板,敢于做产能减法显然更为理性。

综上,从年度供需平衡的角度看,玻璃行业高库存低利润状况或延续。基于成本支撑和需求恢复,玻璃价格有可能阶段性偏强波动,但在玻璃深加工企业资金和订单状况改善前,玻璃行业难以整体性获利,高成本生产线窑炉到期后自然出清的体量值得关注。