1.投资逻辑

汽玻行业格局,福耀市占率不断向上,逆市增长。纵观 2020-2022 新冠疫情爆发以 来的三年,福耀立足中国依靠稳健经营,保持海外业务的持续扩张,实现了全球市 占率不断向上,真正做到了稳健经营。2020-2022 三年间,受新冠疫情、汽车芯片短 缺、逆全球化、地缘政治冲突等因素,全球车市产销整体处于震荡的下行周期。根 据 OICA 数据,受新冠疫情影响,2020 年汽车产量 7762 万辆,同比 2019 年减少 15%,2021 年汽车产量略有恢复至 8014 万辆,但受芯片短缺影响同比 2019 年仍下 滑 12%。

而 2022 年上半年中欧美三大车市受疫情、俄乌战争、经济通胀等因素,汽 车消费表现低迷出现不同程度下滑。而福耀在震荡的全球车市中,真正做到了稳健 经营,而且得益于海外业务的不断进展,福耀汽玻市占率持续提升。2021 年福耀汽 玻营收同比增长近 20%,超越旭硝子成为第一。2022 年上半年,福耀汽玻营收 117 亿元,同比增长 13%,主要是天幕玻璃、调光玻璃、HUD 显示玻璃等高附加值玻璃 放量以及海外业务的逆势增长所致,2022H1 福耀美国公司营收 22.3 亿元,同比增 长 16%。根据我们测算,2022H1 福耀玻璃的汽玻出货量市占率将达到 33.8%,在中 欧美三大车市不同程度下滑的背景下,福耀做到了逆市增长表现优于行业。而且 2022 年 8 月,公司发布公告国内和美国产能同时扩张,充分满足汽玻量价齐升+市 占率提升需求。

汽玻市场空间扩容,天幕玻璃、调光玻璃、HUD 显示玻璃等高附加值汽玻增量加速 兑现。聚焦当下,新能源车是汽玻市场扩容的核心推动力。天幕玻璃颠覆了传统设 计,更契合新能源车对科技感和未来感的需求。目前特斯拉、蔚来、小鹏、零跑全 系列,以及大众、AION、比亚迪等主流品牌的中高端车型均搭载了全景天幕。根据 测算,2020 年天幕玻璃在新能源车中渗透率约 16.4%,2021 年增长至 23.5%,天幕 玻璃渗透率快速提升。

从玻璃用量来说,天幕玻璃大幅提升单车玻璃用量,一般小 天窗玻璃用量 0.2 平米,全景天窗 0.5-1 平米,而天幕玻璃普遍达到 1.5-2 平米。从 玻璃价值增量来看,目前福耀普通天幕玻璃均价在 800-1000 元,集成镀膜隔热、智 能调光等功能的天幕单片价值最高已达 5000 元,随着天幕玻璃集成镀膜隔热、变色 调光等功能,预期到 2025 年天幕玻璃均价在 1500-2000 元之间,全景天幕带动汽玻 量价双增。2021 年,福耀的全景天幕玻璃、可调光玻璃、抬头显示玻璃、镀膜可加 热玻璃等高附加值产品占比持续提升,同比提升 3.31 个百分点,价值得以体现。据 测算,福耀 2021 年汽玻 ASP 为 181 元/平米,较 2020 年提升 7 元/平米。而 2022 年 H1,福耀汽玻 ASP 预期同比增长 11.6%,单价达到 200 元/平米左右。

从玻璃用量来说,天幕玻璃大幅提升单车玻璃用量,一般小 天窗玻璃用量 0.2 平米,全景天窗 0.5-1 平米,而天幕玻璃普遍达到 1.5-2 平米。从 玻璃价值增量来看,目前福耀普通天幕玻璃均价在 800-1000 元,集成镀膜隔热、智 能调光等功能的天幕单片价值最高已达 5000 元,随着天幕玻璃集成镀膜隔热、变色 调光等功能,预期到 2025 年天幕玻璃均价在 1500-2000 元之间,全景天幕带动汽玻 量价双增。2021 年,福耀的全景天幕玻璃、可调光玻璃、抬头显示玻璃、镀膜可加 热玻璃等高附加值产品占比持续提升,同比提升 3.31 个百分点,价值得以体现。据 测算,福耀 2021 年汽玻 ASP 为 181 元/平米,较 2020 年提升 7 元/平米。而 2022 年 H1,福耀汽玻 ASP 预期同比增长 11.6%,单价达到 200 元/平米左右。

铝饰条业务,德国 SAM 整合接近尾声,国内铝饰条产能布局稳步推进,预计 2024 年开始铝饰条业务大规模放量。公司 2015 年就开始布局汽车铝饰件业务,通过收 购三锋集团、成立通辽精铝,收购德国 SAM 公司,实现了铝饰条全产业链整合并 定位于全球化布局。SAM 掌握铝饰条表面处理的核心工艺,是唯一获得奥迪和大众 最高要求认可的镀层工艺。目前 SAM 已从原 11 个工厂整合到 2 个生产工厂+1 个 备用工厂,硬件改造到位,新 ERP 系统上线,虽然当前还处于亏损状态但在逐步向 好。国内产能方面,长春工厂两条铝饰条产线已完成建设,今年主要做前期认证工 作并进行试生产,2023 年陆续会有产品交付;此外福清第二条铝饰条产线的扩建工 作正在进行;苏州工厂计划 2023 年开始建设,预计到 2023 年底或 2024 年初,国内 会形成六条铝饰条生产线的产业布局。

2.汽玻龙头市占率逆势增长,稳扎稳打国内外产能继续扩张

纵观 2020-2022 新冠疫情爆发以来的三年,福耀立足中国依靠稳健经营,保持海外 业务的持续扩张,实现了全球市占率不断向上,真正做到了稳健经营。2020-2022 三 年间,受新冠疫情、汽车芯片短缺、逆全球化、地缘政治冲突等因素,全球车市产 销整体处于震荡的下行周期。根据 OICA 数据,受新冠疫情影响,2020 年汽车产量 7762 万辆,同比 2019 年减少 15%,2021 年汽车产量略有恢复至 8014 万辆,但受 芯片短缺影响同比2019年仍下滑12%。而2022年上半年欧美两大车市受俄乌战争、 经济通胀、供应链瓶颈等因素,汽车消费表现低迷出现不同程度下滑,根据欧洲汽 车制造商协会(ACEA)数据显示,2022 年 H1,欧盟新车销量同比下降 14%,而美国 乘用车销量仅为 684.1 万,同比下滑 18%。在中国,受疫情等因素影响,若无乘用 车购置税减免刺激政策干预,预期今年国内汽车产销也会出现同比下滑。

福耀在震荡的全球车市中,真正做到了稳健经营,而且得益于海外业务的不断进展, 福耀汽玻市占率持续提升。2021 年福耀汽玻营收同比增长近 20%,超越旭硝子成为 第一,同时汽玻出货量恢复至疫情前水平。2021 年福耀美国公司营收 39 亿元,同 比增长 19.7%,海外业务快速修复。而 2022 年上半年,福耀汽玻营收 117 亿元,同 比增长 13%,主要是天幕玻璃、调光玻璃、HUD 显示玻璃等高附加值玻璃放量以及 海外业务的逆势增长所致,2022H1 福耀美国公司营收 22.3 亿元,同比增长 16%。

根据我们测算,2022H1 福耀玻璃的汽玻出货量市占率将达到 33.8%,在中/美/欧三 大车市不同程度下滑的背景下,福耀做到了逆市增长表现优于行业。福耀高成长性 的背后是成本控制的有力支撑,一方面通过整合上下游产业链控制生产成本,另一 方面提高经营管理效率控制三大费用,成本控制是福耀最强的竞争力,形成稳固的 护城河。

2.1.巨头之路十年复盘,全球市占率跃居第一

过去十年是福耀玻璃海外扩张的十年,战略路线是就近配套和浮法-汽玻产业链协 同,同时注重研产一体化布局。全球汽车产销市场以中国、北美、欧洲三大地区为 主,汽车玻璃因运输成本较高往往集中于整车生产基地附近。在产业链协同方面, 浮法原片是汽玻生产最重要的原材料,在国内,福耀在十余个省或直辖市共建设 12 个汽玻生产基地,其中 4 处同时建设浮法玻璃生产基地,便于原材料供给。在北美, 2014 年福耀收购 PPG 美国 Mt. Zion 工厂的两条浮法玻璃产线,升级改造为汽车优 质浮法玻璃生产线,2016 年美国俄亥俄州汽玻生产基地投产,形成了北美浮法-汽 玻产业链协同。

在欧洲,以俄罗斯作为汽玻工厂的桥头堡,2013 年俄罗斯卡卢加州 汽玻工厂投产,同年 10 月福耀公告拟投资 2.2 亿美元建设浮法玻璃生产线,或因 2014 年俄罗斯被经济制裁而终止了建浮法玻璃厂。但随着福耀在欧洲市占率的提高, 在欧洲建设浮法-汽玻协同生产基地会提上日程。在研产结合方面,福耀在中、美、 德三国共设有 7 处研发中心,基本覆盖了主要市场,研产一体化的布局有利于及时 捕捉不同区域市场机遇,因地制宜。

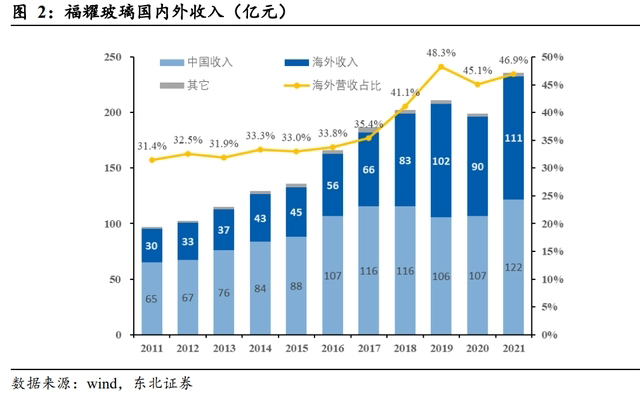

福耀海外收入增长明显,汽玻业务复合增长率超 10%。近十年福耀海外营收快速增 长,2011 年福耀海外收入 30 亿元,营收占比 31.4%,基本是由国内出口贡献。随着 俄罗斯、美国工厂的相继投产,海外收入总额和比例稳步增长,2020 年在新冠疫情 的冲击下略有回调,2021 年快速反弹,海外营收 111 亿元,营收占比 46.9%,海外 市场在福耀的版图中重要性日增。福耀在全球市场主要的竞争对手是旭硝子、板硝 子、圣戈班,行业集中度高,CR4 高达 80%以上。在 2011-2019 年,新冠疫情爆发 之前福耀汽玻营收复合增长率高达 10.1%,同期旭硝子只有 3.6%,而板硝子和圣戈 班为负增长。过去十年福耀在抢占增量市场的同时也蚕食了竞争对手的存量市场, 在国内汽车玻璃单价要比欧洲、北美等市场价格低 10~20%的价格劣势下,2021 年 福耀汽玻营收达到 213.8 亿元,超越旭硝子成为第一巨头。

福耀汽玻市场占有率已跃居全球第一,根据测算福耀 2021 年全球出货量市占率约 30.51%。从汽玻销量看,福耀 2021 年汽玻销量 1.19 平米,按单车玻璃用量 4.1 平 米估算,出货量约 2900 万套,约占据全球 OEM+AM 市场总量份额的 30.51%;从 汽玻营收看,福耀 2021 年汽玻营收 213.8 亿元,超越旭硝子跃居世界第一,平均汽 玻单价 180.5 元/平米,同比增长 4%。

2022 年上半年中/欧/美三大车市出现不同程度下滑,福耀汽玻营收逆市增长 13%, 根据估算全球出货量市占率增长至 33.8%。2022 年上半年中国、欧洲、美国三大车 市受疫情、俄乌战争、经济通胀、芯片短缺等因素影响,汽车产销端出现不同程度 下滑。根据中汽协数据,上半年我国汽车产销量分别达 1211.7 万辆和 1205.7 万辆, 同比分别下降 3.7%和 6.6%;而欧洲、美国车市萎缩更为严重,根据欧洲汽车制造 商协会(ACEA)数据显示,2022 年 H1,欧盟新车销量同比下降 14%;而受消费力下 滑、芯片短缺等因素影响,2022 上半年美国乘用车销量仅为 684.1 万,同比下滑 18%。

在全球主要车市不景气的情况下,福耀依然保持了稳健增长。2022H1 福耀营收 129 亿元,其中汽玻营收 117 亿元且同比增长 13%,主要是天幕玻璃、调光玻璃、HUD 显示玻璃等高附加值玻璃放量以及海外业务的逆势增长所致,2022H1 福耀美国公 司营收 22.3 亿元,同比增长 16%。根据我们测算,受益于天幕等高附加值玻璃放量, 2022H1 福耀汽玻 ASP 预计同比增长 10%;从出货量角度,综合考虑欧美汽车市场 下滑及印度、东南亚等新兴市场增长,假设 2022 年 H1 全球汽车产量同比下滑 6%, 那福耀玻璃的汽玻出货量市占率将达到 33.8%。

全球汽玻寡头市占率测算: 根据测算,2021 年汽玻全球出货量约 9500 万套,包含 OEM+AM 市场,其中福耀 出货量约 2900 万套,市占率为 30.5%,旭硝子、板硝子、圣戈班、信义玻璃市占率 分别约 22%、17%、15%、6%。2022 年上半年福耀汽玻营收 117 亿元,假设汽玻 ASP 比 2021 年增长 11.6%,单车玻璃用量为 4.2 平米,则 2022H1 福耀汽玻全球出货量 约 1380 万套,市占率约为 33.8%。 核心假设如下: 1)福耀、旭硝子、板硝子、圣戈班汽玻收入来自年报,圣戈班汽玻业务收入占比较小未单独公布,根据资料圣戈班汽玻收入占总收入 4%~5%左右。

2)汽玻 ASP:以 2013 年为基期,2013 年全球汽玻均价来自福耀招股说明书,假设后续 汽玻 ASP 每年增长 2%,福耀汽玻 ASP 要低于全球均价可根据年报中汽玻营收/汽玻销 量计算。 3)单车玻璃用量:根据产业信息网信息,2013 年单车玻璃用量约 3.87 平米,受益于天 窗渗透率普及、SUV 销量提升等单车玻璃用量平均逐年增长 0.03-0.04 平米,考虑到近 两年天幕玻璃渗透等因素,假设 2022 年单车玻璃用量平均为 4.2 平米。 4)全球汽玻市场出货量:OEM 市场根据全球汽车产量进行估算,每辆车配一套汽车玻 璃;AM 市场根据每年汽车保有量估算,假设汽车玻璃损坏率为 5%,需要更换的玻璃 面积占全车的 1/4;

2.2.福耀全球汽玻业务逆市增长,竞争对手不断收缩

福耀专注于汽车玻璃,汽玻业务收入占比稳定维持 90%以上,汽玻盈利能力远高于 旭硝子、板硝子等。福耀是汽玻寡头中最专注于做汽车玻璃的,福耀汽玻业务收入 占比常年达到 90%以上。2021 年福耀汽玻业务营收占比 90.6%,其余主要为近几年 拓展的铝饰条业务。板硝子汽玻营收占比 46%,另一块较大的业务是建筑玻璃。而圣戈班汽玻业务营收仅占约 4%,属于边缘化的业务。受 SAM 亏损、国内铝饰条业 务扩张等影响,福耀近两年净利率有所下调,但也维持在 13%左右,而旭硝子和圣 戈班整体业务的净利率仅在 4%左右;板硝子财务状况较差,汽玻业务常年亏损或 处于盈亏边缘。福耀在盈利能力方面远超对手,形成较稳固的护城河。

福耀注重研发,研发投入维持行业高位,2021 年研发费用 9.97 亿元再创新高。在 研发投入总额上,福耀高于竞争对手。从 2011 到 2018 年,福耀稳步增加研发投入, 并突破至 10 亿元左右,同期旭硝子玻璃(包含汽车玻璃+建筑玻璃)研发投入仅维 持在 5 亿元左右,而板硝子由于企业财务状况较差,汽玻研发投入不断下降,近些 年维持在 1.5 亿元左右。在研发投入比例上,福耀也高于竞争对手,汽玻研发投入 占总收入的 4%以上,而旭硝子、板硝子研发投入占比常年在 1.5%以下。福耀的高 研发投入使得其创新能力不断积累,推出和不断改善各类功能化、智能化的玻璃, 竞争优势不断增强,这也是福耀汽玻业务跃居全球第一,并继续保持稳健增长的底 气所在。

2020-2022 三年间,受新冠疫情、汽车芯片短缺、逆全球化、地缘政治冲突等因素, 全球车市产销处于下行周期,但福耀立足中国,保持海外业务稳健经营,做到了逆 市增长。根据 OICA 数据,受新冠疫情影响,2020 年汽车产量 7762 万辆,同比 2019 年减少 15%,2021 年汽车产量略有恢复至 8014 万辆,但受芯片短缺影响同比 2019 年仍下滑 12%。而 2022 年上半年欧美两大车市受俄乌战争、经济通胀、供应链瓶 颈等因素,汽车消费表现低迷。而中国若无乘用车购置税减免刺激政策干预,预期 今年汽车产销受疫情等因素也会同比下滑。而福耀在震荡的全球车市中,真正做到 了稳健经营,而且得益于海外业务的不断进展,福耀汽玻市占率持续提升。

2021 年 福耀汽玻营收超越旭硝子成为第一,同比增长近 20%,同时汽玻销量、出货量均恢 复至疫情前水平。2021 年福耀美国公司营收 39 亿元,同比增长 19.7%,海外业务 快速修复。从更长期来看,对比福耀营收增速与汽车销量增速,过去十年,即使在 汽车行业下行期间,福耀的营收增速也均要高于中国和全球汽车销量增速,经营稳 健及韧性十足。

全球车市震荡下,竞争对手陷入经营危机,汽玻业务预期收缩。以福耀最大的竞争 对手旭硝子为例,2020 上半年旭硝子已宣布关闭其位于法国西南部的 Boussois 浮 法玻璃厂,并计划以欧洲为主要对象裁员 1000 人;2021 年 6 月,旭硝子将其北美 建筑玻璃业务出售给了 Cardinal,以改善经营状况。对于板硝子,其玻璃业务长期 亏损,其在 2022-2024 中期战略规划中,营业结构转型目标是拓展高附加值的业务 和开展新型业务,重心转向光伏玻璃等,不排除未来出售汽车玻璃业务的可能。

2.3.优势源于自强,成本控制是福耀最强的竞争力

成本控制是福耀最强的竞争力,毛利率维持 35%以上,较竞争对手高出约 10 个百 分点。在汽玻营收上福耀并未与竞争对手拉开非常大的差距,但福耀的净利润是旭 硝子、板硝子、圣戈班等并寡头汽玻利润之和。福耀的盈利能力远强于竞争对手, 最重要的原因就在于成本控制。过去十年,福耀销售毛利率处于 40%左右,2020 年 福耀毛利率 39.5%,2021 年受会计政策变更影响福耀毛利率为 35.9%,但实际受原 材料成本上涨、运费等影响仅同比下滑 0.6%。而旭硝子、板硝子、圣戈班等竞争对 手毛利率仅在 25%左右。成本控制是福耀最强的竞争力,具体措施除了上下游产业 链覆盖控制生产成本,还包括提高经营管理效率控制费用等,多方面因素造就了福 耀的高利润率。

2.3.1.上下游产业链覆盖控制生产成本

福耀整合上下游产业链,多方面措施控制生产成本。在产业链上游,福耀于海南文 昌、湖南溆浦、辽宁本溪、通辽等地建立了硅砂生产基地。在产业链中游,福耀于通辽、本溪、福清、重庆、美国伊利诺伊州等地建立浮法玻璃工厂,福耀浮法玻璃 自给率在 90%以上。公司还自制生产设备,子公司福清机械专注汽车玻璃生产设备 研发、制造与服务,实现 80%以上设备自供。除此之外,福耀通过与主机厂订单计 划的同步,拉动福耀中转库配送及下达内部生产计划。并将自身生产所需物料需求 自动推送给供应商,从而提高产业上下游链协同效率降低总体成本。从汽玻生产成 本构成来看,各项比例相对稳定,其中近三分之二成本归于原材料,而原材料成本 中的近 50%为浮法原片,受益于浮法-汽玻产业链协同的战略,原材料成本相对可控。

国内和美国产能同时扩张,充分满足汽玻量价齐升+市占率提升需求。根据公司 2022 年 8 月份公告,将对美国增加投资 6.5 亿美元,其中 3 亿美元用于投资建设福耀美 国的镀膜汽车玻璃生产线、钢化夹层边窗生产线等项目;另外 3.5 亿美元由福耀伊 利诺伊用于投资建设一窑两线(浮法玻璃生产线)、4 条太阳能背板玻璃深加工生产 线、厂房及配套基础设施项目。在国内,福耀对福清汽车玻璃增加投资人民币 6 亿 元用于建设镀膜汽车玻璃生产线、钢化夹层边窗生产线等项目,此外规划在郑州实 施全产业链布局,打造汽玻生产基地。

2.3.2.提高经营管理效率控制费用

福耀内部控制能力强大,近些年三费占比有所回落。在 2011-2020 年,福耀销售费 用和财务费用常年保持稳定,随着福耀的海外扩张,公司体量不断扩大,正常管理营运支出在 2011-2016 年期间增加速度较快,但公司有较强的的费用控制能,2017 年之后管理费用不断回落。2018 年以来在汽车行业下行和疫情期间,福耀的三费占 比稳定在 20%左右,良好的内部控制也使得公司经营更加稳健。2021 年,福耀三大 费率降低至 15%左右,主要是受当年会计政策变更影响,导致部分销售费用和管理 费用转入营业成本。福耀还致力于工厂智能制造,目前全国 11 个子公司,50 个工 厂实现了数据实时分析、对比,为成本控制、质量保证等经营管理决策提供更多的 科学依据,福耀在各个环节提升经营管理效率以控制总成本。

3.顺智能电动化之势,高附加值玻璃加速兑现

聚焦当下,新能源车是汽玻市场扩容的核心推动力。天幕玻璃颠覆了传统设计,更 契合新能源车对科技感和未来感的需求。目前特斯拉、蔚来、小鹏、零跑全系列, 以及大众、AION、比亚迪等主流品牌的中高端车型均搭载了全景天幕。 据测算, 2020 年天幕玻璃在新能源车中渗透率约 16.4%,2021 年增长至 23.5%,天幕玻璃渗 透率快速提升。从玻璃用量来说,天幕玻璃大幅提升单车玻璃用量,一般小天窗玻 璃用量 0.2 平米,全景天窗 0.5-1 平米,而天幕玻璃普遍达到 1.5-2 平米。从玻璃价 值增量来说,目前福耀普通天幕玻璃均价在 800-1000 元,集成镀膜隔热、智能调光 等功能的天幕单片价值最高已达 5000 元,随着天幕玻璃集成镀膜隔热、变色调光等 功能,预期到 2025 年天幕玻璃均价在 1500-2000 元之间,全景天幕带动汽玻量价双 增。

伴随着技术进步和消费升级,天幕玻璃在不断提升价值增量,其中针对隐私性、美 感和节能环保的诉求,分别衍生出光感天幕、氛围灯天幕和太阳能天幕。其中光感 天幕的推广速度最快,渗透率最高,解决了普通天幕玻璃夏天过热的痛点。福耀积 极布局光感天幕,目前已公布为岚图 FREE、极氪 001、广汽 AION S Plus 等车型提 供光感天幕。展望未来,随着光感天幕不断量产应用,将会对汽玻行业带来新一轮 的增长点。

从汽玻行业来看,目前竞争集中在高附加值汽玻赛道,相比传统汽车玻璃,高附加 值玻璃理论上能使汽玻 ASP(单位面积价值)提升 5-10 倍。2021 年,福耀的全景 天幕玻璃、可调光玻璃、抬头显示玻璃、镀膜可加热玻璃等高附加值产品占比持续提升,同比提升 3.31 个百分点,价值得以体现。据测算,福耀 2021 年汽玻 ASP 为 181 元/平米,较 2020 年提升 7 元/平米。而 2022 年 H1,福耀汽玻 ASP 预期同比增 长 11.6%,单价达到 200 元/平米左右。

3.1.借新能源车东风,全景天幕加速放量

在舒适、美观、隐私、技术等因素的驱动下,全景天幕进入消费者视野。福耀敏锐 捕捉市场机遇,积极布局全景天幕赛道,利用研发优势,快速突破全景天幕成型难、 安全和防晒三大痛点,以国际领先的技术主导市场。借新能源车快速普及的东风, 全景天幕快速渗透,并顺应需求持续升级,光感天幕等高附加值天幕又是中长期发 展方向,面对产品升级,福耀持续领跑,具备强劲的竞争力。

3.1.1.顺应消费升级,全景天幕引领潮流

全景天幕的兴起顺应消费者需求升级的趋势,相较于普通天窗具备舒适度、美观和 性价比三方面优势。1)舒适度方面,全景天幕增大采光面积,同时拓宽视野。尤其 对于电动车,其底盘电池组的厚度较传统燃油车高度更高,使得车内垂直高度被压 缩,选择全景天窗能提升车内的空间感。2)美学方面,一体式天幕与汽车造型无缝 衔接,车身线条流畅的同时科技感十足;另外,集成智能调光、氛围灯等功能进一 步满足消费者的个性化需求。3)性价比方面,全景天幕为不可开启式设计,摒弃了 滑动天窗所需的中控驱动、排水系统等复杂结构件,同时避免出现失控、漏水等现 象,较传统天窗有更高的性价比。

全景天幕较传统天窗在尺寸、材质、造型等方面都有很大差异,从概念提出到落地 推广主要集中在三大痛点。首先是生产困境,大型曲面玻璃成型困难,且对抗变形 和抗破碎有很高的要求。其次,从消费端来看,安全和防晒问题首当其冲。根据伟 巴斯特 2021 年中国市场汽车天窗消费趋势报告,驾车安全是消费者对汽车的基本 要求,96.6%的消费者将其列为购车第一考虑的因素;另有 71.5%的用户认为遮阳系 统十分必要,主要原因是隔热防晒。全景天幕以玻璃取代钢材作为车顶,难免会引 起用户对这两方面的担忧。福耀敏锐捕捉市场机会,利用研发优势突破全景天幕的 技术瓶颈。

福耀通过自主研发生产设备解决成型问题。针对全景天幕,福耀专门研发了压制成 型、大规格全景天窗炉等设备,不但解决了光学、吻合度、强度等问题,也解决了 行业“卡脖子”的技术难题。该技术处于国际领先地位,同时福耀承担了大球面玻 璃成型领域内的国家重大科研项目。另外,针对模块化的玻璃设计,福耀采用了最 新玻璃模压及注塑包边技术,在降低整体玻璃厚度及重量的同时,让汽车厂总装线 的装配变得更加便捷。通过技术赋能,福耀可生产出天幕玻璃最大面积达近 3 平米。

天幕玻璃的夹层特性,叠加福耀生产关的严格把控,并不会降低车辆安全性能。福 耀生产的全景天幕均采用夹层玻璃,其中夹层材料 PVB 膜具有高粘性特点,比钢化 玻璃具有更高的抗冲击强度。并且在受到外力冲击时,能有效防止玻璃碎片飞溅。 生产方面,福耀进行严格的质量测试,能够保证天幕玻璃在静止状态下可以承受 40MPa 的应力(约每平方厘米可以承受 400KG 压力)、60Km/h 的钢球冲击(从 5 楼 丢下来的冲击力)。另外,据 C-IASI 评定,国内包括搭载福耀天幕的几款主流车型 的车顶强度远超国家标准。国标《乘用车顶部强度》GB 26134-2010 以车顶载荷的 大小为车辆整备质量的 1.5 倍为合格线,而蔚来 EC6、特斯拉 Model 3/Model Y、理 想 ONE 等配备全景天幕或全景天窗的主流车型,荷质比均超过 4,评定为优秀。

镀膜隔热聚焦汽车玻璃产品痛点,提供更舒适的驾乘环境。2020 年,福耀为比亚迪 新能源旗舰轿车汉推出了整套车窗防晒解决方案。包括 1)双银镀膜技术的前挡玻 璃,在玻璃内层镀 9-14 层纳米金属膜可以阻隔 99%以上的紫外线和 85%以上的红 外线,不仅可以防晒护肤还有很好的隔热效果;2)Solar 绿玻夹层技术的前门玻璃, 和传统单层车窗相比可以增加玻璃的隔音、防盗、防晒性能;3)高级灰玻的后风挡 和后门玻璃,深色玻璃能提供更优的防晒隔热效果。针对天幕玻璃带来的高温问题, 在镀膜+LOW-E 双重技术下,福耀全景天幕玻璃可以隔绝 99.9%的紫外线攻击和 83% 的热量伤害,不用遮阳帘,同样能达到隔热效果。

3.1.2.受新能车市场爆发,全景天幕加速放量

受新能源市场快速放量,全景天幕渗透率快速提升,根据测算 2022H1 天幕玻璃在 新能源车中渗透率已经达 22%以上。特斯拉全系车型均采用了全景天幕,天幕玻璃 颠覆了传统设计,更契合新能源车对科技感和未来感的需求。目前除特斯拉 Model3/Y,蔚来 EC6、小鹏 P7、几何 APro、几何 C、ID.4 和 ID.6 等新能源车主流 车型均搭载了全景天幕。根据乘联会数据测算,在国内新能源车型中,2020 年天幕 玻璃渗透率为 16.40%,2022 年 1-7 月可搭载(选配+标配)天幕玻璃的车型销量占 新能源乘用车总销量的 28.6%,剔除掉部分未选配天幕的车型,估算天幕玻璃的实 际渗透率在 22.1%。

从装载量来看,22 年前 7 月搭载天幕的车型销量达 67 万辆, 同比增长约 110%。根据不完全统计,2022 年 H2 或 2023 年初将有十几款搭载天幕 玻璃的新能源车型量产上市,包括比亚迪海豹、小鹏 G9、理想 L9、蔚来 ET5、长 安深蓝 SL03 等重磅车型,天幕玻璃渗透率预期会持续提升。

福耀有望从 Tier2 晋升为 Tier1,全景天幕带动汽玻量价双增长。全景天幕代替了原 先的金属车顶和天窗,对于福耀而言,过去玻璃厂向天窗总成厂(如伟巴斯特)供 货,天窗厂再供给主机厂。未来天幕玻璃有望直接供货主机厂,推动福耀从 Tier2 向 Tier1 转变,进而带来产品盈利能力的提升。而且天幕玻璃大幅提升单车玻璃用量, 一般小天窗玻璃用量 0.2 平米,全景天窗 0.5-1 平米,而天幕玻璃普遍达到 1.5-2 平 米。从价值量来说,天幕玻璃 ASP也更高,传统汽车前后挡 风、侧窗 ASP 为 174 元/平米,整车价值 700 元左右。而现 在一块基础版天幕玻璃均价在 800-1000 元,实现镀膜隔热功能价值增量为 700-1000 元,智能分级调光价值增量为 1000 元左右。福耀现阶段量产天幕单价最高已经达到 5000 元左右,相比传统整车汽玻 700 元左右的单价,提升幅度非常大。

借国内新能源车发展东风,福耀快速布局天幕玻璃。2020 年可以说是全景天幕玻璃 元年,多款量产车型搭载天幕玻璃。2020 年,蔚来 EC6、零跑 S01、长安 UNIT、 吉利星瑞、吉利 CON、几何 C 等 6 款量产车型搭载了福耀天幕玻璃,其中蔚来 EC6 采用的是当时国内尺寸最大天幕(2.1 平米)并集成镀膜+LOW-E 双管齐下隔热功 能。2021 年特斯拉、极氪、广汽 AION 系列等新能源主流品牌也搭载了福耀天幕, 目前天幕玻璃营收正在快速增长。

3.1.3.光感天幕引领潮流,带动天幕价值进一步提升

伴随着技术进步和消费升级,2022 年天幕玻璃行业迎来细分赛道,其中针对隐私性、 美感和节能环保的诉求,分别衍生出光感天幕、氛围灯天幕和太阳能天幕。其中光 感天幕的推广速度最快,渗透率最高。光感天幕是将调光技术集成在全景天幕中, 以实现用户对玻璃透光性的自由调节,增强隐私性。调光技术早期主要用在建筑玻 璃行业,近两年才兴起于汽玻业务中。目前,应用于光感玻璃的调光技术主要有三 种:PDLC(聚合物分散液晶)、EC(电致变色)和 SPD(悬浮粒子)。三种技术在 原理、工作电压和调光特点等方面存在差异,其中 SPD 技术由于能耗高、成本高、 玻璃调光后雾度大等劣势,发展较为缓慢,目前市面上量产车型搭载的光感天幕主 要由 PDLC 和 EC 技术集成。

福耀积极布局光感天幕,已供货于多款主流车型。福耀智能调光玻璃集成技术成熟, 可以实现大规模量产,包括一键调光产品和较为复杂的渐变调光玻璃产品。目前, 福耀已公布为岚图 FREE、极氪 001、广汽 AION S Plus 等车型提供光感天幕。在研 发方面,2021 年 6 月,福耀与京东方签署战略合作协议,双方将结合各自产业资源 和技术优势,在汽车调光玻璃和车窗显示等领域进行战略合作,加速福耀玻璃智能 化布局。福耀成功将镀膜隔热、智能调光、LOW-E 隔热三大技术集成于超大玻璃天 幕上,推出“福耀智能全景天幕”,在实现超大视野享受与极佳采光效果的同时,还 能调节光线透过,防晒隔热,减少车辆空调使用能耗,并具备隐私保护的效果,为 智能座舱的发展做出了贡献。

福耀的竞争对手板硝子、旭硝子和圣戈班受制于汽玻业务下滑,在天幕市场的竞争 力不足。2020 年 2 月,板硝子推出瞬时调光玻璃 UMU 应用于日本产 LEXUS LM 车 型,安装于后侧窗、后侧角窗和后挡风,该款调光玻璃采用 PDLC 调光技术。同年 6 月,旭硝子光控玻璃 WonDERLITE Dx 被应用于丰田新款 Harrier 的全景天窗。 圣戈班的业务集中于建筑方面的电致变色玻璃,针对汽玻业务,主要集成一键控制 式 PDLC 调光玻璃,但在福耀取代圣戈班为特斯拉提供天幕后,其在国内天幕市场 的竞争力并不强。目前天幕玻璃主要还是应用于新能源车,而中国是最大且发展最 快的新能源车市场,依靠巨大的新兴市场空间,福耀在天幕玻璃布局速度上要优于 竞争对手。

顺应消费升级,福耀在集成氛围灯和光伏天幕上持续行动。伟巴斯特的调研显示, 67.0%的用户喜欢车顶氛围灯,并且用户偏好整个天窗面发光的氛围灯,有颜色变化 的氛围灯功能更受欢迎。福耀通过特殊材料的印刷工艺,可以在天幕上个性化定制 图案,灯光在玻璃内传导后将图案反射至车内。另外,氛围灯还能与其他设备连接, 随着音乐节奏变换。在节能环保方面,福耀积极推进太阳能天幕的研发。全景天幕 面积大采光好,如果利用天幕将太阳能转化为电能,为车载电器提供电源,可以降 低油耗。福耀提出并设计了太阳能天幕的工作原理,通过在玻璃里加入太阳能电池 组实现能量转换,在未来值得关注。

3.2.高附加值玻璃带动汽玻ASP翻倍增长

相比传统汽车玻璃,高附加值玻璃理论上能使汽玻 ASP(单位面积价值)提升 5-10 倍。2021 年,福耀的全景天幕玻璃、可调光玻璃、抬头显示玻璃、镀膜可加热玻璃 等高附加值产品占比持续提升,同比提升 3.31 个百分点,价值得以体现。福耀 2021 年汽玻 ASP 为 181 元/平米,以普通前挡风玻璃为例,单片价值在 200 元左右,而 实现 W-HUD 显示功能的前挡玻璃单片价值为 500-600 元,AR-HUD 显示玻璃高达 1000 元左右,如果前挡风集成智能玻璃天线单片价值会更高。而镀膜隔热、智能调光、变色等功能也使汽玻 ASP 大幅增长,以天幕玻璃为例,集成镀膜隔热或智能分 级调光带来的价值增量在 1000 元左右。综合来说,目前智能电动车单车玻璃价值最 高能达到 5000-6000 元,汽玻 ASP 理论上有 5-10 倍的增长空间。

3.2.1.HUD前挡风显示玻璃

HUD 加速迭代,W-HUD 成为当前市场主流,AR-HUD 蓄势待发。对于安全驾驶的 需求催生了 HUD(Head-Up Display)抬头显示玻璃,相比于普通前挡风玻璃,HUD 内部的 PVB 膜被设计成楔形状,利用光学反射原理,将驾驶速度、导航信息等投影 至驾驶员正前方,有效减少驾驶员的低头频率和反应时间。支撑 HUD 市场增长的 是背后技术的快速迭代。C-HUD 因存在屏幕小、成像区域小、距离近、显示内容有 限等缺点,已经逐渐边缘化。W-HUD 主要是以前挡风玻璃为投影介质来反射成像, 无论是成像范围、投影距离还是内容丰富度,均有了极大的优化,因此在近几年成 为了主流。

W-HUD 正在从高端车型向中低端车型下探。宝马早在数年前就开始布局 W-HUD, 并于近两年逐渐将这项配置从宝马 7 系下放到宝马 5 系、宝马 3 系等车型上。另外 诸如凯迪拉克 CT5、讴歌 RDX 等二线豪华品牌车型,马自达 CX-5、别克君越、广 汽丰田雷凌等合资品牌车型以及几何 A、吉利星越、威马 EX6、红旗 HS6、哈弗大 狗等自主品牌新车,也纷纷开始搭载 W-HUD。在此背景下,W-HUD 逐渐在 HUD 市场占据主导,未来几年 W-HUD 仍会是主流,并且是从高配向低配下探,从选配 走向标配,市占率不断提升。AR-HUD 由于引入了 AR 技术,可以将限速标识、转 向方位、路面信息等车辆行驶信息以更动态的画面投放到挡风玻璃上,且相较于 WHUD,这种方案可以呈现的信息更丰富,并具有很强的交互性,正被普遍认为是HUD 将来的主要发展方向。目前大众 ID.4 、新一代奔驰 S 级、红旗 E-HS9、长城 WEY 摩卡等车型已搭载 AR-HUD。

从汽玻角度,HUD 显示玻璃相比传统前挡风玻璃价值翻倍,随着 W-HUD 和 ARHUD 渗透,前挡风显示玻璃价值增量空间明显。传统的汽车前挡风玻璃单片价值在 200 元左右,而适配 W-HUD 的前挡风显示玻璃单片价值在 500-600 元左右,而 ARHUD 对前挡风玻璃要求更高,单片价值能达到 1000 元。目前,福耀已为红旗 EHS9、 长城 WEY 摩卡等提供 AR-HUD 显示玻璃。目前,HUD 正在从高配向低配下探, 从选配到标配,从合资品牌到自主品牌,渗透率不断提升。随着哈佛、大众 ID 等代 表车型逐渐应用 W-HUD 或 AR-HUD,未来 5 年福耀 HUD 显示玻璃预期会迎来较 大增长。

3.2.2.智能玻璃天线

汽车网联化是未来发展趋势,福耀布局智能玻璃天线。随着新一代通讯技术的发展, 车与人、车、路、服务平台等各方建立的车联网已经渗透到交通运输的方方面面。

汽车玻璃具有透明、大面积、无信号屏蔽等特性,成为了车辆进行数据传输的重要 载体和窗口。2020 年福耀独家首次推出“前装 RFID 解决方案”和“前装 ETC 解决 方案”,让车辆在快速移动的同时,与外界进行稳定、高质量地通讯交互,为参与智 慧交通提供技术支持。2020 年 7 月,福耀与北斗智联签订战略合作协议,双方将共 同致力于 GNSS 高精度定位与通信多模智能天线+汽车玻璃融合的解决方案创新开 发与产品化,推动汽车智能网联化相关技术的商业应用。今年 1 月,福耀前装 ETC 解决方案通过中汽研公告认证测试,正式进入可量产阶段,未来将成为福耀开拓新 市场的增长点。

3.3.汽玻价量双增,国内汽玻行业加速扩容

我们预计到 2025 年国内汽玻 OEM+AM 市场规模达到 368 亿元,全景天幕前装市 场规模达到 67 亿元,HUD 带动前挡风玻璃价值增量 28 亿元。我们预测,2025 年 天幕玻璃在新能源车中渗透率有望达到 35%,且随着光感天幕上量以及消费升级趋 势下中高端车型装配氛围灯等,天幕均价达到 1500 元以上;而 HUD 在汽车中渗透 率有望达到 25%。由于全景天幕、HUD 显示玻璃相比传统汽车玻璃价值量更高,随 着其渗透率加速提升,带来市场空间快速扩容,至 2022-2025 年汽玻行业规模复合 增长率约 11%。

国内汽车玻璃 OEM 市场规模测算: 核心假设: 1)汽车销量,我们预计 2025 年汽车销量 2890 万辆,其需求主要由乘用车拉动,尤其 是新能源车预期快速增长,至 2025 年新能源乘用车渗透率有望超过 50%。根据乘联会 数据,2022 年 H1 新能源乘用车批发 246 万,同比增长 124%。新能源车普及的趋势叠 加补贴政策的刺激,我们对新能源车的预期较为乐观,预计今年销量能达到 650 万辆左 右,预期至 2025 年新能源乘用车销量达 1200 万辆左右。

2)天幕玻璃渗透率,我们预期 2025 年新能源车天幕玻璃渗透率为 35%,燃油车渗透率 为 3%。根据测算, 2022H1 天幕玻璃在新能源渗透率达到 22.57%,目前天幕玻璃在中 高端纯电车型中渗透率较高,而在插电混动、低端纯电车型中渗透率较低。我们预期 2025 年全景天幕在新能源车渗透率能达到 35%左右;而传统燃油车车型中,配备天幕的燃油 车多为中期改款,渗透率较低仅作为选配。

3)HUD 渗透率,我们假设 2025 年 HUD 渗透率为 25%。根据高工产业研究院数据, OEM 市场 2020 年乘用车新车 HUD 装配率约为 6.2%,2021 年装配率约为 12%。根据 我们对搭载 HUD 车型的销量进行统计测算,2022 年上半年 HUD 渗透率约为 15%。 4)天幕玻璃和 HUD 显示玻璃价值。目前天幕玻璃单片均价在 800-1000 元,随着天幕 玻璃集成镀膜隔热、变色调光等功能,推动价格中枢不断提高,预期到 2025 年均价在 1500。W-HUD 前挡风显示玻璃单价在 500 元-600 元,相比传统前挡风玻璃价值(200 元)增量为 350 元左右,AR-HUD 前挡风显示玻璃价值 1000 元,价值增量为 800 元。

4.铝饰条国内外布局稳步推进,与汽玻业务协同可期

在美观、轻量化、高硬度、可回收等优势的驱动下,预计汽车铝饰条产业将会迎来 蓬勃发展。福耀于 2015 年开始进入汽车铝饰件业务,先后在国内布局了三锋和通 辽,国外以 FYSAM 为主导的全球铝饰条产业布局。铝饰条业务强化了汽玻的模块 化集成能力,能与汽玻形成协同效应,福耀的综合竞争力将进一步增强。产能方面, 随着国内 6 条生产线布局以及国外“2+1”工厂整合落地,预计至 2023-2024 年铝饰 条业务将会开始大规模放量。

4.1.多因素驱动铝饰条产业发展,应用前景广阔

车用铝饰条多以铝合金为主要材料,相比于传统不锈钢饰条,具有优越的物理和化 学属性。(1)轻量化。铝合金的质量密度大约是不锈钢的 1/3,能够显著减轻汽车自 重,达到提升燃油效率、延长电池寿命、减少废气排放的目的。(2)高硬度。纯铝 退火状态的抗拉强度约为 80Mpa,通过冷加工可使其强度提高一倍以上,若与镁、 锌、铜硅等元素合金化,再经过热处理后强度可以进一步提高,充分提升汽车安全 性能。(3)可回收程度高。据国际铝业协会(IAI)报告,车用铝的回收率超过 95%。此外,铝合金还有产量大、耐腐蚀性、导电性好、导热性好、塑性好、外形美观等 优点,是未来汽车行业变革的关键原料。IAI 预测至 2026 年,平均每辆车的用铝增 长量将达到 12%左右。

铝饰条为汽车外饰件,整车价值更高,在 800-1000 元左右,但当前渗透率较低。铝 饰条整车价值高于传统汽车玻璃的整车价值,由于成型工艺难度高,目前渗透率较 低,主要覆盖德系中高端车型,在日系车、中端合资车中,还有很大的发展潜力。 车用铝饰件的难点和重点在于铝阳极氧化,通过一系列电化学反应,在铝合金的表 面形成一层致密的氧化薄膜,以增强硬度、抗腐蚀性和耐磨性。目前在新能源汽车 中,特斯拉目前已将铝饰条应用到旗下车型 Model S/X/Y,并且选择了质感更契合 的黑色哑光铝饰条,而不是金属原色。比亚迪唐系列车型也将铝饰条作为标配。铝 饰条作为可用于提升整车颜值的外饰件,未来有望在中高端车型或新能源车中不断 渗透。

4.2.福耀布局铝条产业,协同汽玻集成化发展

全产业链布局铝饰条业务,打开全新增长空间。公司 2015 年就开始布局汽车铝饰 件业务,通过收购三锋集团、成立通辽精铝,收购德国 SAM 公司,实现了铝饰条全产业链整合并定位于全球化布局。德国 SAM 2015 年最高收入体量达 20 亿元,铝 饰条业务欧洲市占率达 28%,主要客户为大众、奥迪、宝马、奔驰、沃尔沃、通用 等中高端车企。SAM 掌握铝饰条表面处理的核心工艺,是唯一获得奥迪和大众最高 要求认可的镀层工艺。目前 SAM 仍在整合期,已从原 11 个工厂整合到 2 个生产工 厂+1 个备用工厂,硬件改造到位,新 ERP 系统上线,虽然当前还处于亏损状态但 在逐步向好。

2021 年,福耀对 SAM 投资持续加码,据 2021 年年报披露,报告期内 德国 FYSAM 汽车饰件项目资本性支出约人民币 2.54 亿元。受疫情反复、汽车缺芯、 新 ERP 系统上线标准成本更新导致成本有所上升,预计 2022 年暂不能扭亏为盈, 但福耀玻璃有着非常丰富的生产线调度经验和成本控制经验,FYSAM 借助福耀的 成本控制经验有望获得更好的发展。

铝饰条业务强化汽玻的模块化集成能力,发挥与汽玻的协同效应,福耀的竞争力进 一步增强。铝饰条与汽玻同属汽车外饰件具有天然的协同性,可在生产配套环节和 客户拓展上形成协同效应。生产配套协同,汽玻与铝饰条相邻,整车设计时需要考 虑形状契合、连接等问题;客户协同,汽玻与铝饰条下游客户同为整车厂,两者业 务合并有利于丰富客户矩阵,进而拓展收入规模。目前,公司已经建设铝饰条一体 化产业链,从铝锭、铝棒、模具至铝饰件生产全流程把控。国内产能方面,长春工 厂两条产线已完成建设,今年主要做前期认证工作并进行试生产,2023 年陆续会有 产品交付;此外福清第二条铝饰条产线的扩建工作正在进行;苏州工厂计划 2023 年 开始建设。预计到 2023 年底或 2024 年初,国内形成六条铝饰条生产线的产业布局, 海外形成“2+1”工厂的布局。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:未来智库