光伏玻璃技术颠覆风险低。浮法玻璃能够做光伏组件的背板,但浮法玻璃自爆高。相比而言,超白压花钢化后能够满足光伏组件户外 25-30 年使用,并且在光伏玻璃降价后,压延玻璃凭借质量优势主导市场,并将长期维持主导地位。成本优势塑造盈利护城河。从 2018 年以来,龙头企业开启节能、大型化、良品率三维度的降本,福莱特、信义光能的毛利率从 2018 年的约 27%一路攀升至 2021 年的 46.99%和 35.50%。随着光伏玻璃行业投产听证会制度实施,头部企业将发挥能耗和工艺优势,在政策的保驾护航下行稳致远。

盈利预测

1 福莱特:光伏玻璃大型窑炉领军者

2006 年,福莱特通过自主研发成功打破国际巨头对光伏玻璃的技术和市场垄断的企业,首条产线日熔量 100t/d,日后成为光伏玻璃国产化的中流砥柱,在光伏玻璃的配方、生产工艺和自爆率控制等关键技术方面处于行业领先水平。经过近几年发展, 公司已建立了稳定的销售渠道,与一大批全球知名光伏组件厂商,如隆基股份、晶科能源、东方日升等建立了长期合作关系。

多优势巩固龙头地位:福莱特光伏玻璃生产综合成本处于行业领先水平,并且适 应光伏组件发展趋势,推出 3.2、2.8、2.5、2.0mm 系列新产品,并且代表最新趋势的 2.0mm 玻璃已在公司出货结构中比重不断升高。公司 2011 年在安徽凤阳获得储量 1800 万吨优质石英砂采矿权,锁定石英砂采购成本,2022 年年初,公司收购安徽凤阳大华矿业、三力矿业100%股权。两矿合计储量高达 4386 万吨,年产吨数有望从240 万吨/年上升至 660 万吨/年,优质矿储使其拥有驰骋玻璃行业的底气。同时其区位优势明显,公司扩产所处的安徽凤阳距离组件生产集中的长三角较近,物流便 捷,运输成本较低。

受益于 2020 光伏玻璃供需偏紧,价格大幅上升,福莱特把握光伏玻璃行业景气 周期满产满销,毛利率上升至 46.54%。2021 年,受纯碱、石英砂等原材料等价格持续上扬,公司毛利率下降至 35.50%,同比下降 11.04pct。但随着销售渠道稳固、品牌效应持续增强、营收规模不断增大,公司销售费用率 从 2020 年的 4.82%大幅下降至 2021 年的 0.98%,净利率维持高位。毛利率后续有 望在窑炉大型化、组件需求旺盛推动下回升,净利率有望再创新高。福莱特非常注重 新产品的研发,在提高玻璃透光率、延长使用寿命、薄片化等方面均有建树。

公司 2021 年年初在安徽凤阳 2 条 1200t/d 生产线投产两条全球规模最大的单体 炉窑,处于行业领先地位。当前公司产能共计14600t/d,共有5条1000t/d、6条1200t/d 的大窑炉产线,占自身产能的 84%,处于行业首位。我们预计公司今年还将有 5 条 1200t/d 点火投产,到 2022 年底将拥有 20600t/d 的光伏玻璃产能。

2 亚玛顿:轻薄化先驱,原片产能释放业绩

轻薄化、亚玛顿深耕玻璃深加工 10 多年,是国内首家将纳米材料应用在大面积光伏玻璃上镀制减反射膜的光伏玻璃深加工企业、率先利用物理钢化技术规模化生产 ≤2.0mm 超薄物理钢化玻璃。原先公司产能、毛利率受制于外购原片,但公司凤阳硅谷窑炉产线均已投产,同时在建两条 1000t/d 的大窑炉产线,为公司的深加工业务提供了强有力的原片保障,已初步形成原片+深加工一体化能力。

亚玛顿 BIPV 产品应用前景广阔:公司 2011 年就开始在 BIPV 双玻组件领域的布局,近年来依托技术优势进一步拓展了 BIPV 光伏玻璃市场,目前已经进入量产阶 段。公司自 2016 年起与特斯拉合作开发 Solar Roof 系列产品,经过多年的合作已经 与客户形成了稳固的关系,是特斯拉 Solar Roof 的主要供应商,2020 前三季度亚玛 顿 BIPV产品销售占比已经达到 20.46%。2021Q2 开始,光伏玻璃价格大幅下降并在低位波动,同时凤阳新建的光伏玻璃 深加工产线处于产能爬坡期,叠加太阳能电站资产的逐步出售导致公司整体毛利率大 幅下降,公司营收、净利增速均有一定程度下滑。

受益于 2020 光伏玻璃供需偏紧,价格大幅上升,亚玛顿受益于光伏玻璃行业景气周期,毛利率上升至 15.96%。而 2021 年,受纯碱、石英砂等原材料等价格持续 上扬,公司毛利率下降至 8.31%,同比下降 7.65pct。但随着公司与下游客户合作加深、营收规模不断增大,公司销售、管理费用率控 制明显,分别从 2017 年的 3.0%和 7.41%大幅下降至 2021 年的 0.34%和 3.24%。毛利率、净利率后续有望在窑炉大型化、组件需求旺盛推动下回升。亚玛顿产品应用 前景广阔,未来有望持续受益于光伏组件多场景的应用和 BIPV 广阔市场。

凤阳硅谷原片产能收购将打通公司一体化发展布局。亚玛顿集团旗下凤阳硅谷 在安徽凤阳拥有 3 条 650t/d 的原片产线,并且均已投产,公司已公告将通过发行股 份及支付现金方式,购买凤阳硅谷 100%股权。我们预计此收购将会使公司业务加速 实现原片-深加工一体化,大幅提升盈利能力,原片供应安全性大幅提升,逐渐掌握 定价权。凤阳硅谷尚有 4 座 1000t/d 窑炉建设指标,预计 2023 年一期窑炉可以投产, 优质产能不断扩张进一步提升公司发展天花板。

3 信义光能:深耕十余载,龙头地位稳固

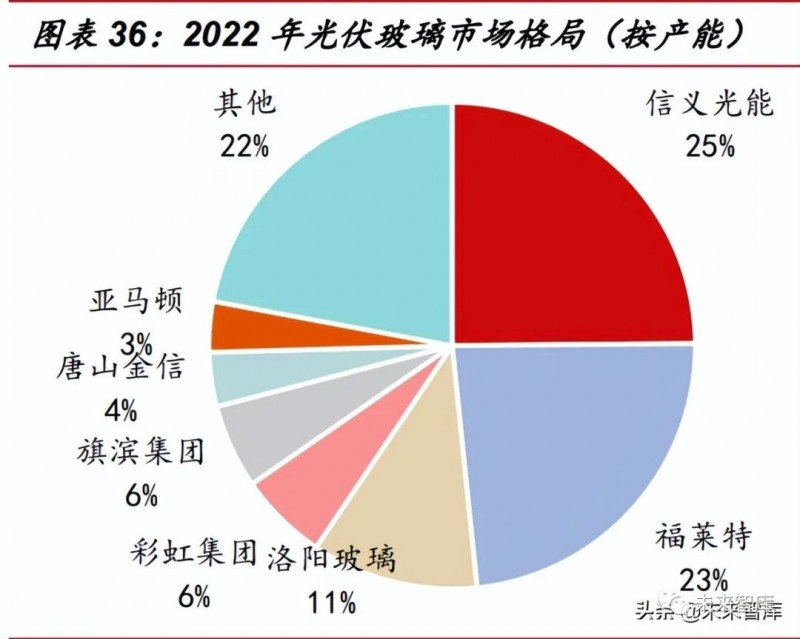

自 2008 年信义光能东莞基地首条 300t/d 超白光伏原片玻璃生产线投产起,公司在行业龙头的路上渐行渐稳,并于 2013 年 12 月 12 日在香港联交所主板上市。公司共拥有安徽芜湖、广西北海、天津、张家港、云南曲靖、马来西亚马六甲等六大生产基,2021 年产能市场份额约为 24%。从晶体硅太阳能到薄膜太阳能电池技术,信义光能提供了从太阳能光伏玻璃和薄膜导电玻璃完整的产品解决方案。光伏玻璃生产成本位于行业领先水平,宽幅的盈利空间推动公司每次在行业低谷时抢占小、落后产能份额,促成其成为行业“两大龙头” 之一。

公司营业收入规模自2018年实施产能置换以来连续高速增长,2021 年信义光能营收规模高达160.65 亿港元, 同比增长 30.44%,归母净利润49.24亿港元,同比增长 7.97%。

受益于 2020 光伏玻璃供需偏紧,价格大幅上升,信义光能受益于光伏玻璃行业景气周期,毛利率上升至 53.46%。而 2021 年,受纯碱、石英砂等原材料等价格持续上扬,公司毛利率下降至 46.99%,同比下降 6.47pct。信义光能财务费用控制明显,财务费用率从 2018 年的 3.21%大幅下降至 2021 年的-0.10%。净利率受毛利率下降传导,从 40.79%下降至 34.74%。毛利率、净利 率后续有望在窑炉大型化、组件需求旺盛推动下回升。

公司 2016 年年初在安徽芜湖首次点火日熔量 1000t/d 的光伏玻璃产线,开启行业窑炉大型化时代。安徽芜湖两条900t/d 的产线 2021 年底进入冷修,其中一条已经重新点火投产。当前公司共有 9 条1000t/d 的大窑炉产线,占自身产能的 75%,位 于行业前列。我们预计公司今年将有8条 1000t/d 新产线点火投产,到 2022 年底将 拥有 21800t/d 的光伏玻璃产能。

信义光能作为行业龙头,扩产迅速,在未来硅料下跌,组件需求大增的周期背景下,龙头地位更加稳固,通过多路径降本,公司收益率有望维持高位。我们预计公司在光伏玻璃产能逐步释放的背景下,产能利用效率将逐步攀升。截至2021年底,公司投资建设的地面和分布式电站累计并网已达到 5.4GW,年发电量达到 59 亿 kWh。

全球光伏整理自未来智库、国联证券